马上注册,享用更多功能,让你轻松玩转本论坛。

您需要 登录 才可以下载或查看,没有账号?立即注册

×

2015-07-04 第3210期

130人跟帖

暴跌之后,回归中国股市常识

昨日,A股再次暴跌,至此,中国股市自6月12日下跌以来,已被抹去约15万亿元人民币的市值——相当于跌掉十个希腊的GDP。对于暴跌的原因,众说纷纭,有说是境外势力“恶意做空”的,有人认为国内投机者才是元凶,也有人认为是正常调整。且不谈具体的原因,讨论中国股市,还是先回归常识。…[详细]

自6月12日下跌以来,A股已被抹去约15万亿元人民币的市值

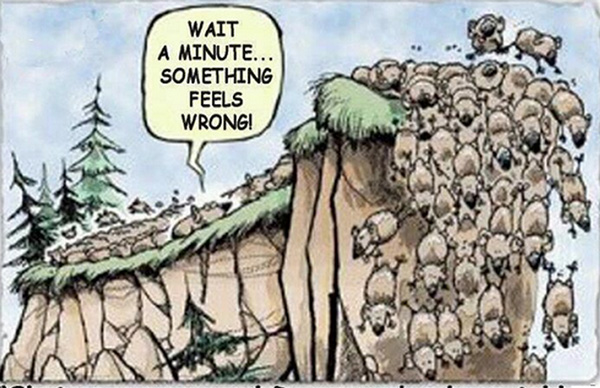

炒股近30年,中国多数股民依旧不成熟中国股市的两个特征:牛市都是“一波流”,与经济好坏没有太大关系也许还有不少股民记得,这波行情之前的大牛市,是在2007年10月之前的一年多时间里,上证综指上涨超过两倍,飙升至6124点,创下历史新高。然而在随后的一年内,上证指数又一度暴跌至近1800点,并且一直“熊”了将近7年。而在更早的时候,中国股市也出现过各种“XX行情”引发的短暂而又高昂的“一波流”牛市。而这次的行情,同样很类似2007年的情况,只不过涨得更快,跌得也更快。 中国股市还有一个特征是,股市好坏与经济好坏没有太大关系,2007年那波行情之前或之后,经济表现都不错,但股市长期疲软。而从去年开始,增速不断下调成为中国经济的主题,而股市却从去年底又迎来了一波大行情。 原因在于,中国多数股民始终无视“价值投资”所谓股市投资,说起来并不复杂,即投资者认为打算购入的股票价值被低估,将来会上涨,到预期价格后卖出盈利,这就是投资。好的公司并不一定是好的投资选择,坏的企业也不一定是坏的投资选择,关键在于投资者投资股票时股票价格,相对其风险而言,是否足够便宜。这就是价值投资理论。 但中国股市是个什么样的情况呢?在断崖式暴跌之前,股值高、盈利低、风险高的股票屡创新高而且丝毫没有任何调整的迹象,如创业板某些“神股”;而股值便宜、盈利高、风险相对可控的品种却往往遭到市场的冷落和忽视,如一些大蓝筹。所以说要问中国股市有没有泡沫,答案是有些泡沫仍然巨大,有些股票价值还被低估。但是,在牛市开始的时候,仿佛只要投资者都认为可以涨起来,市场自然就会涨起来,完全不需要所谓基本面的支撑。而那些持价值投资理念的人,看到这些不可理喻的现状,也会自我怀疑,加入看多的行列。于是,越来越多人为了“赶上市场的脚步”,往往在市场见顶、泡沫即将破裂的时候,才终于在市场行情的感召下,鼓足勇气,杀入市场。据报道,5月A股新增入场资金多达1.4万亿,比1到3月之和还要多。这样的市场效应,牛市岂能慢得下来,与经济情况也就没有任何关系,只要市场还有资金,就会继续进场,直到见顶崩盘。多数股民接过击鼓传花最后一棒后,暴跌被套,在漫长熊市里持续持有。 这就是中国股市。 不理性行为的背后,有着“羊群效应”等深刻的群体心理学动因 在羊群效应之下,即便发现股市有什么不妥,也很难改变自己的行为

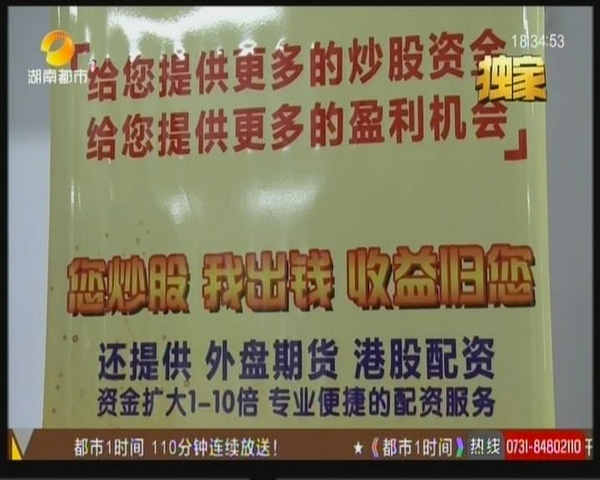

那到底有没有办法让牛市缓一缓,变为“慢牛”?这点很困难。因为股民的行为看似疯狂不理性,但背后都是有很强的心理动因的,并不好纠正,如论者所言,“有谁在看到同事、朋友、邻居在股市里莫名其妙地发了财,而这些人又不及自己聪明,还能够按耐得住?”,这就是典型的“羊群效应”。近年快速发展的行为金融理论研究表明,散户在投资过程中,往往会表现出令人惊讶的错误,认知偏差、过度自信等等。然而散户投资者这些投资理念的“错误”,却又确实可以借由“羊群效应”推动股市在一段时间内的进一步上涨,从而吸引更多本来对市场没有兴趣或者没有把握的散户投资者加入牛市大潮。投资者在抱团和掩护中,相互壮胆,相互支撑,一不小心把市场推上一个又一个新高。 当然,类似“羊群效应”的群体心理学现象,不独中国拥有,但事实就是,中国股民不理性不成熟的程度,非常之高。 不成熟的股民却遇到了加杠杆加得最厉害的股市不久前可能还很多人不知道什么是杠杆,但好赌的中国人如今已经玩得很“溜”与2007年前后的那波大起大落相比,今年的暴涨暴跌来得更为剧烈。原因在于,2007年的A股泡沫基本无杠杆融资,而如今,杠杆已经被很多中国人玩得很溜。 所谓杠杆,其实说白了就是借钱炒股。有国家允许的融资融券模式,也有擦边的伞形信托、场外配资等方式。以场外配资为例,所谓加杠杆,就好比拿出100万自有资金,交给配资机构作为保证金,如果是1配3的杠杆,那么配资机构就会借给你300万,加上100万保证金共400万都可以用来炒股。如果赚了,收益当然比100万本金时来得要高,而且都归自己,配资机构只收取利息;但如果亏了,就会被配资机构强制平仓。1配3的强制平仓线是0.84,即如果400万资金价值只剩下400万X0.84即336万,这部分股票就会被强制卖出,配资机构收回300万借款以及利息,自己只剩下30多万。亏损的比例要大大高于股票跌的比例,这就是杠杆的高风险。 如果是更高的杠杆,比如1配5,很可能一个跌停板就得强制平仓,血本无归了。  炒股的敢借,放贷的敢给,杠杆资金加剧了股市风险

结果就是,A股已经是全球使用杠杆资金最多的股市那么,杠杆资金在A股应用情况是怎样的呢? 据一家研究机构报告,目前场外配资规模约10000亿,伞形信托规模7000亿,融资融券余额2.13万亿。而A股由于许多政府和国企持有的股份实际上是不会卖的,真正流通的市值比例仅为40%左右。那么通过计算,有人认为杠杆资金的比例已经达到了流通市值的10%以上,有人甚至认为可达20%。而美国90年代末最疯狂时期也只有6%而已。 之所以会出现这种情况,很大原因是使用杠杆在中国是新鲜事物,股民缺乏风险意识,加上传统的赌性文化及大涨引发的“羊群效应”,利用杠杆资金就变得疯狂起来。而国内的券商同样缺少足够的经验和风险意识,只管转手续费和融资利息,来者不拒。相比之下,杠杆工具在西方使用的历史比较长,控制得比较严,舆论不断告诫风险,散户心理相对比较成熟,而且公墓基金、养老金、个人退休基金等等都禁止用,实际上只有机构和专业炒家使用,所以总体杠杆率反而比中国低。 杠杆的作用就是在调整时加剧波动,形成踩踏式股灾那么,这么大量的杠杆资金与不理性的投资结合,会有什么后果就很容易想象了。当击鼓传花传不下去的时候,市场就会开始恐慌,然后下跌,同样由于羊群心理,开始集体杀跌,然后杠杆爆仓—强制平仓——卖盘涌出——市场压垮并崩盘,就理所当然了。这跟实际生活中大型群体聚集时由恐慌引起的“踩踏”现象非常相似。一旦恐慌变成思维定式,那么所有的反弹都会变成跑路的机会。这就是从上周末降息降准以来出台无数“救市”政策而股市不断暴跌的原因。 “爱民如子”的证监会,造就了“好赌却不愿赌服输”的股民那么,股民的不成熟,除去自己的原因外,还跟别的什么有关吗?答案是当然的,就是证监会以及相关的官方机构。 人们都相信,中国股市是个政策市不管是非理性地炒作股价还是大胆地使用杠杆资金,很重要的原因就是,股民相信这是一波“国家牛市”,人们相信“政府希望通过牛市,通过发展资本市场来推进经济,并借助持续的牛市解决一些问题”。因此,如果出现下跌,人们相信监管层一定会护盘。从证监会乃至其他官方机构的姿态来看,这个依据是很强烈的,如上周五大跌的时候,证监会新闻发言人张晓军就并不认为这是大跌,只是一种“短期回调”,并表态“中国改革的红利并未释放完毕,支持中国牛市的逻辑依然真实存在”,依然是鼓吹牛市,人们相信政府会保护中小投资者利益。 然而监管层过度的保护,反而让孱弱的中国股民成为资本大鳄的美食然而,正是由于要保护中小投资利益(或者人们都这么相信),股市才变得躁动不安,牛市停不下来,所以监管部门忍不住要判断行情,担心不该担心的,于是制定了很多全球独一无二的制度,比如:T+1,涨跌停板交易制度。在这波行情走得太快的时候,又提出提高融资融券门槛、清查配资等举措——结果反而导致了市场恐慌。 知名股市专家洪榕对此打过一个精彩的比喻:“A股是一片海,在深水区有鲨鱼,散户来这片海抓鱼之前,管理层担心散户在深水区溺水,就给每一个散户发一个救生圈,让散户带着救生圈下去抓鱼,再告诉散户小心鲨鱼就万事大吉了。监管层只保证散户不被水淹死,但被鲨鱼所伤散户只能怪自己了,因为说过股市有风险。监管部门的这个举动最喜欢的就是鲨鱼了,因为这个救生圈让散户不用去考虑自己的水性,把大量不会游泳的散户送到了深水区,可悲的是散户是非常反对不发救生圈的,理由就是没有救生圈他去不了深水区,无法成为鲨鱼的美食。” 你是否就是这个可悲的散户呢?

结语

也许有人认为,说这些都是马后炮,大涨的时候怎么不说,必须承认,这些话牛市时少有人提起,提起也不会当一回事,而且“七年前有过教训又怎样,人类总是健忘,七年后又一波‘韭菜’”——但是,该说的话还是要说,总是不吸取教训,中国股市永远是一个怪胎。

分享[url=]腾讯微博[/url][url=]QQ空间[/url][url=]QQ好友[/url][url=]新浪微博[/url][url=]手机阅读分享话题[/url]

新闻立场

你认为股市暴跌的最大原因是?

- 2030

[url=]股民不理性[/url]

- 3518

[url=]监管乱作为[/url]

|