马上注册,享用更多功能,让你轻松玩转本论坛。

您需要 登录 才可以下载或查看,没有账号?立即注册

×

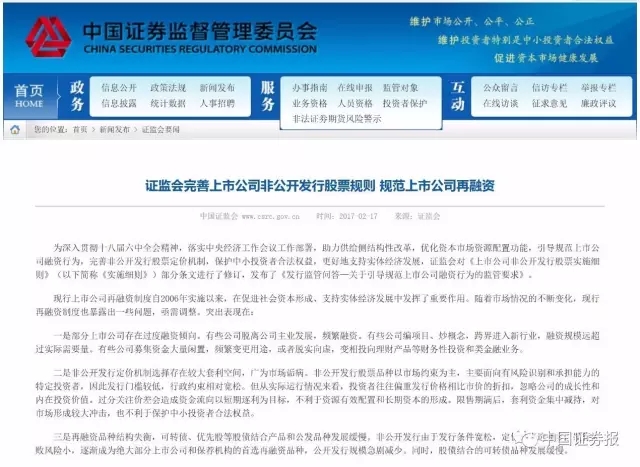

监管层发布四项新举措“招招见血”:价差过大、天量融资、频繁融资、资金使用效益不高都将遭遇针对性监管。 2017年定增市场将有大变化!

新推四大举措:再融资门槛提高 证监会对《上市公司非公开发行股票实施细则》(下称《实施细则》)部分条文进行了修订,同时发布了《发行监管问答—关于引导规范上市公司融资行为的监管要求》,一共四项具体举措,完善再融资制度。 举措1:明确定价基准日 修订后的《实施细则》取消了将董事会决议公告日、股东大会决议公告日作为上市公司非公开发行股票定价基准日的规定,明确定价基准日只能为本次非公开发行股票发行期的首日。 资深人士解释:此举旨在完善定价机制,避免非公开发行价差过大,进一步突出了市场化定价机制的约束作用,保护中小投资者利益。因为上市公司准备材料、监管部门审核、获得批文后的半年有效期等时效问题,上市公司往往倾向于在价格上行阶段实施定增,定增价格与实际股价有较大价差,有的甚至是现价五折,造成了定增“暴富”的误导,也不利于保护中小投资者利益。而定价机制进一步完善之后,价差较大的情况将得到抑制。 举措2:明确定增规模 证监会指出:上市公司申请非公开发行股票的,拟发行的股份数量不得超过本次发行前总股本的20%。 资深人士解释:此举旨在限制定增规模过大,优化融资结构。数据显示,去年全年首发和再融资(现金部分)1.33万亿元,同比增长59%,其中IPO融资仅1496亿元,再融资规模创历史新高。最近三年,再融资在A股融资总额中平均占比均在九成以上。而再融资方式上,非公开发行与其他融资方式失衡。定增占比过大,超过90%,配股、公开增发较少。 举措3:明确间隔期限 证监会指出:上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。前次募集资金包括首发、增发、配股、非公开发行股票。但对于发行可转债、优先股和创业板小额快速融资的,不受此期限限制。 资深人士解释:此举旨在抑制频繁融资、过度融资,优化融资工具结构。18个月这个时限是根据上市公司资金募集、使用的总体情况来确定的。鼓励发展可转债、优先股等成本约束型资本融资工具。

|